個人事業主として事業が軌道に乗ると、次の段階として「法人化(法人成り)」の選択肢が浮上します。

法人化とは、個人事業主が株式会社や合同会社などの法人を設立し、事業を継続することを指します。

法人化には、対外的な信用力の向上や資金調達の円滑化といったメリットがある一方で、設立費用や事務負担の増加といった側面も存在します。

特に税務面においては、タイミングを誤るとかえって税負担が増加する可能性もあるため、利益、売上、節税の観点から定量的な判断を行うことが求められます。

法人化を検討すべき具体的な数値基準およびメリット・デメリットについて解説します。

1. 利益(所得)の観点からの検討:実効税率による比較

法人化のタイミングを判断する定量的な指標は「利益(所得)」の金額です。

一般的に、個人の所得額が800万円から900万円に達した段階が、法人化を検討すべき一つの目安とされます。

この判断は、表面的な税率ではなく、地方税などを含めた会社が最終的に負担する「法定実効税率」と個人の税率との比較で行います。

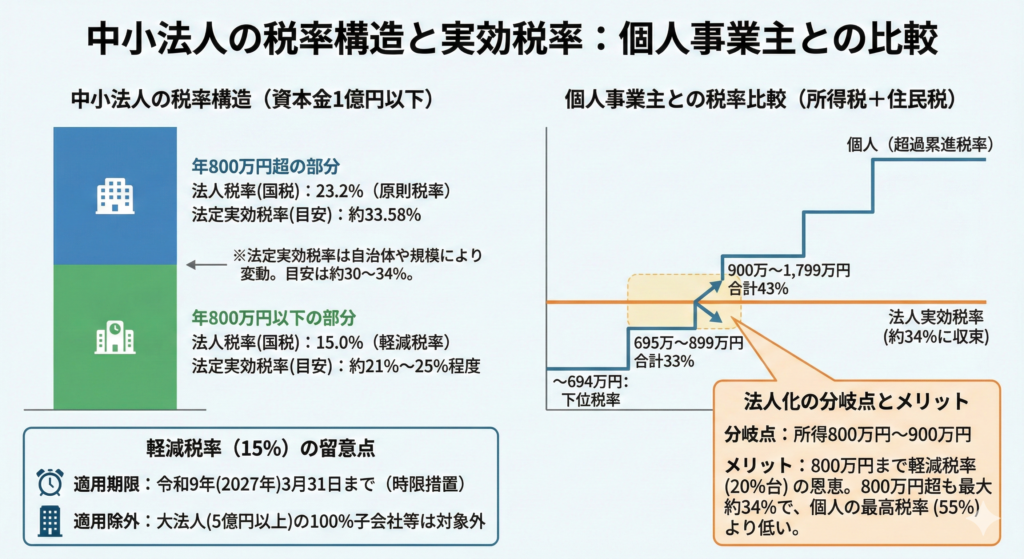

中小法人の税率構造と実効税率

法人が支払う税金は「法人税(国税)」だけではありません。「法人事業税」「法人住民税」などの地方税も発生します。

これらを合算し、法人事業税が損金算入される効果を加味した実質的な税負担率を「法定実効税率」と呼びます。

中小法人(資本金1億円以下)の場合、所得金額に応じて以下の税率構造となります。

【中小法人の税率構造(資本金1億円以下)】

| 所得金額の区分 | 法人税率(国税) | 法定実効税率(目安) | 備考 |

| 年800万円以下の部分 | 15.0% | 約21%〜25%程度 | 軽減税率が適用されます |

| 年800万円超の部分 | 23.2% | 約33.58% | 原則的な税率となります |

※法定実効税率は自治体の税率や会社の規模により変動します。

一般的に約30〜34%が目安となります。

軽減税率(15%)の適用要件と期限

年800万円以下の部分に適用される「15%」という低い税率は、中小企業向けの優遇措置です。

この措置には以下の留意点があります。

- 適用期限:現在は令和9年(2027年)3月31日までに開始する事業年度までの時限措置となっています(延長される可能性もありますが、恒久措置ではありません)。

- 適用除外:資本金が1億円以下であっても、資本金5億円以上の大法人(親会社)の100%子会社などである場合は、中小法人の特例が適用されません。この場合、年800万円以下の部分も含めて高い税率で計算されます。

個人の税率との分岐点

個人事業主の所得税は「超過累進税率」です。

所得税(国税)に住民税(一律10%)を加えた個人の合計税率は、所得が上がると以下のように推移します。

- 課税所得 695万円〜899万円:所得税23% + 住民税10% = 合計33%

- 課税所得 900万円〜1,799万円:所得税33% + 住民税10% = 合計43%

法人の実効税率は、所得がどれだけ増えても最大で約33%〜34%程度(中小法人の場合)に収束します。 一方で、個人事業主は所得が900万円を超えると、税負担率が43%へと跳ね上がります。

このため、法人の実効税率(約34%)と個人の税率(43%以上)の差が明確になる「所得800万円〜900万円」のラインが、法人化による節税メリットが生まれる分岐点となります。

所得が800万円までは法人の軽減税率(実効税率20%台)の恩恵を受けられる。

さらに、800万円を超えても個人の最高税率(最大55%)より低い一定の税率で抑えられる点が、法人化の税務メリットです。

社会保険料の考慮

利益面でのシミュレーションを行う際、税金だけでなく社会保険料の影響を考慮する必要があります。

個人事業主は国民健康保険と国民年金に加入しますが、法人は健康保険と厚生年金(社会保険)への加入が義務付けられます。

法人化した場合、会社負担分と個人負担分の両方の社会保険料が発生します。

役員報酬の設定金額によっては、個人の手取り額が減少したり、会社としてのトータルコストが増加したりする可能性があります。

単純な税率比較だけでなく、社会保険料を含めた実質的な手残りを計算することが求められます。

2. 売上の観点からの検討(消費税)

利益だけでなく、「売上高」も法人化のタイミングを測る指標となります。

具体的には、年間の課税売上高が1,000万円を超えたタイミングです 。

消費税の納税義務と免税期間

個人事業主・法人を問わず、基準期間(原則として2年前)の課税売上高が1,000万円を超えると、消費税の課税事業者となり、納税義務が生じます。

個人事業主として売上が1,000万円を超え、消費税の課税事業者となるタイミングで法人化(法人設立)を行うと、納税義務の判定がリセットされる場合があります。

資本金1,000万円未満で法人を設立した場合、設立1期目および2期目は基準期間の売上がないため、原則として消費税の免税事業者となります(※特定期間の特例などを除く) 。

これにより、個人事業時代の免税期間に加え、法人化によってさらに最大2年間の免税期間を享受できる可能性があります。

ただし、インボイス制度の導入により、免税事業者のままでいることによる取引への影響(適格請求書が発行できない等)を考慮する必要があるため、必ずしも免税期間の延長が最善とは限らない点に留意が必要です。

また、資本金を1,000万円以上にして設立した場合は、初年度から課税事業者となります。

3. 節税手段の多様化に関する検討

法人化することで、税務上の取り扱いが個人事業主とは異なり、利用できる節税手段の範囲が拡大します。

所得が800万円を大幅に超える場合には、以下の制度活用によるメリットが生じます 。

給与所得控除の活用

個人事業主の事業所得には「給与所得控除」という概念はありませんが、法人化して自身に役員報酬を支払う形にすると、給与所得控除が適用されます。

これにより、会社の利益から役員報酬を損金(経費)として計上し、さらに個人の所得計算において給与所得控除を差し引くことができるため、所得の分散と控除による税負担の軽減が可能となります。

欠損金の繰越控除期間の延長

青色申告を行う個人事業主の場合、赤字(純損失)の繰越は3年間です。

法人の場合(青色申告書を提出する法人)は、欠損金を10年間繰り越すことが可能です。

事業投資等により一時的に大きな赤字が出た場合でも、長期にわたり将来の黒字と相殺できるため、税負担の平準化を図ることができます。

退職金の損金算入

個人事業主は自分自身に退職金を支払うことはできませんが(小規模企業共済等は除く)、法人の場合は役員に対する退職金を支給し、それを法人の損金として計上することが可能です。

退職所得は税務上、控除額が大きく税率も優遇されているため、出口戦略としての節税効果が見込めます。

4. 法人化に伴うコストと事務負担

メリットのみならず、法人化に伴って発生するコストや事務負担についても把握が必要です。

設立時のコスト

個人事業主は開業届を提出するのみで費用はかかりませんが、法人設立には登記手続きが必要であり、法定費用が発生します。

株式会社の場合、定款認証手数料や登録免許税などで約20万円〜25万円程度の費用がかかります。

合同会社の場合は定款認証手数料が不要なため、登録免許税6万円等で設立が可能です。

加えて、会社実印の作成費用なども必要となります。

ランニングコスト(赤字でも発生する税金)

個人事業主の所得税は所得がゼロであれば発生しませんが、法人の場合、赤字であっても発生する税金があります。

法人住民税の「均等割」のです。

自治体や資本金規模によりますが、一般的に年間約7万円程度の納税義務が、利益の有無にかかわらず発生します 。

事務手続きの複雑化

法人化すると、社会保険の加入手続きや、給与計算、年末調整などの事務作業が発生します。

(個人事業主でも、従業員を雇用すると給与計算や年末調整事務は必要です)

また、決算申告(法人税申告)は個人の確定申告と比較して内容が複雑であり、厳格な会計処理(複式簿記による貸借対照表・損益計算書の作成等)が求められます。

そのため、税理士との顧問契約が必要となるケースが多く、税理士報酬などの維持コストも個人事業時代より増加する傾向にあります。

5. 法人化までの具体的な手続きフロー

法人化を決定した場合、設立までに複数の工程を経る必要があります。

一般的な流れは以下の通りです 。

- 基本事項の決定:商号(会社名)、事業目的、本店所在地、資本金、役員構成、決算期などを決定します 。

- 印鑑の作成:会社実印(代表者印)、銀行印、角印などを作成します 。

- 定款の作成・認証:会社の憲法となる定款を作成します。株式会社の場合は公証役場で認証を受ける必要があります(合同会社は認証不要) 。

- 資本金の払込み:発起人の個人口座等に資本金を振り込みます 。

- 登記申請:法務局へ設立登記申請を行います。この申請日が会社設立日となります 。

- 登記後の諸手続き:登記完了後、税務署、都道府県税事務所、市町村、年金事務所、労働基準監督署、ハローワークなどへ各種届出を行います。

また、並行して個人事業の廃業手続き(廃業届の提出など)も行う必要があります。

書類作成には専門的な知識が必要となるため、司法書士への依頼や、会社設立支援サービス等の利用を検討します。

6. まとめ

法人化のタイミングは、一律に決定できるものではなく、事業者の状況に応じた個別具体的な判断が必要です。 検討の際は、以下の3つの基準を複合的に精査します 。

- 利益基準:個人の所得が800万円〜900万円を超えているか。

- 売上基準:課税売上高が1,000万円を超え、消費税課税事業者となるタイミングか 。

- 節税・経営基準:給与所得控除や欠損金繰越などのメリットが、社会保険料負担や事務コストの増加を上回るか 。

法人化によって社会的信用が得られ、大手企業との取引や資金調達が有利になる側面もあります。

一度法人化すると簡単には個人事業に戻せません。

目先の節税効果だけでなく、中長期的な事業計画や資金繰り、ご自身のライフプラン(役員報酬の設定額等)を含めた総合的なシミュレーションを行うことを推奨します。

判断に迷う場合は、税理士等の専門家による試算を活用し、数値に基づいた意思決定を行ってください。

コメント